Può succedere, durante lo svolgimento di un’attività, di accumulare credito IVA, che in seguito può essere chiesto a rimborso o in compensazione. Qualche esempio pratico? L’impresa compie prevalentemente operazioni attive verso soggetti esteri senza addebitare IVA, oppure le operazioni attive soggette ad IVA sono caratterizzate da un’aliquota media inferiore a quella degli acquisti.

Sono diverse le motivazioni che possono portare ad avere l’IVA sugli acquisti maggiore dell’IVA sulle vendite, per l’azienda può essere conveniente fare domanda di rimborso IVA, piuttosto che mantenere il credito in compensazione.

In tutti questi casi l’azienda può avere convenienza a fare domanda di rimborso IVA, piuttosto che mantenere il credito in compensazione.

In tutti questi casi l’azienda può avere convenienza a fare domanda di rimborso IVA, piuttosto che mantenere il credito in compensazione.

Focus sulle regole che disciplinano il rimborso IVA, sia rispetto alle modalità attraverso le quali fare domanda, che agli importi ed alle tempistiche (rimborso IVA annuale o rimborsi trimestrali con il modello TR).

Rimborso IVA 2024: tutte le istruzioni

- Rimborso IVA 2024 annuale o trimestrale: come fare domanda

- Rimborso IVA 2024: requisiti soggettivi ed oggettivi

- Rimborso IVA 2024: limite importo, visto di conformità e garanzie

- Rimborso IVA 2024: i casi particolari nella prestazione della garanzia

- Rimborso IVA 2024: tempi di esecuzione e durata dell’eventuale garanzia

- Durata della garanzia prestata per il rimborso IVA

- Visto di conformità e garanzia alternativi

- Rimborso IVA trimestrale con il modello TR

- Come e quando chiedere il rimborso IVA trimestrale

Rimborso IVA 2024 annuale o trimestrale: come fare domanda

La domanda per il rimborso IVA può essere inoltrata:

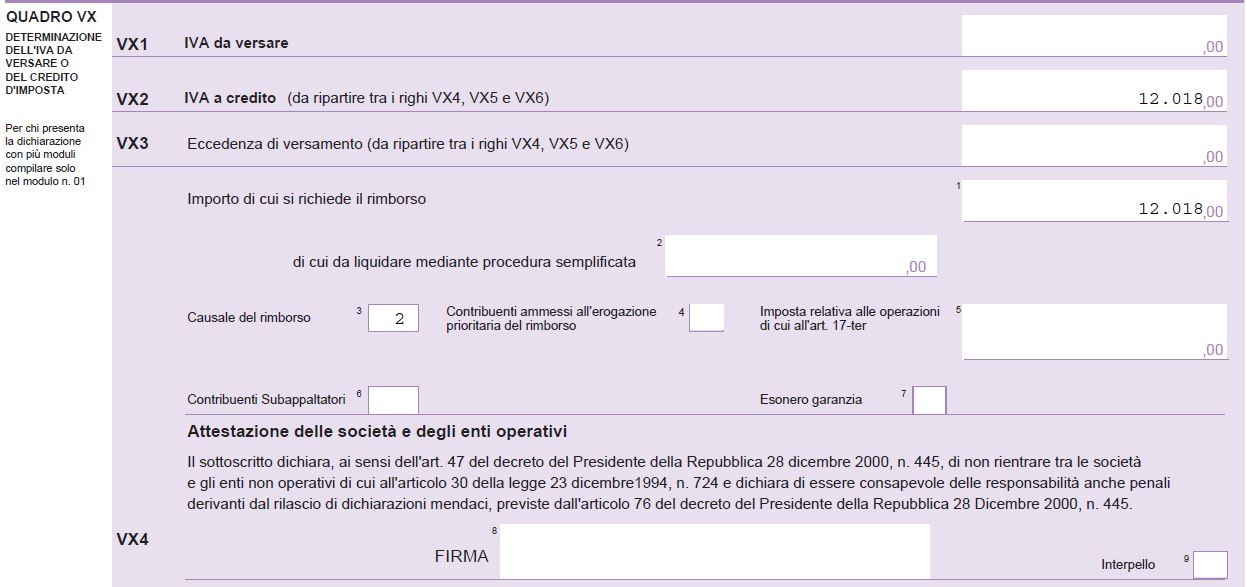

- tramite dichiarazione IVA, compilando gli appositi quadri VX e VR, qualora il rimborso venga richiesto con periodicità annuale;

- tramite modello IVA TR, qualora il rimborso venga richiesto con periodicità trimestrale.

Ecco un esempio di quadro VX della dichiarazione IVA con richiesta di rimborso con causale 2:

Rimborso IVA 2024: requisiti soggettivi ed oggettivi

Il rimborso IVA ha i suoi riferimenti normativi essenziali negli articoli 30 e 38 bis del dpr 633/1972; si tratta ovviamente di una disciplina derivante da quella comunitaria, oggi contenuta nella direttiva 112/2006.

Chiaramente per poter fare domanda ed ottenere il rimborso IVA risultante dalla dichiarazione occorre preliminarmente verificare i requisiti previsti dalla normativa vigente, che il comma 3 dell’articolo 30 del DPR 633/1972 classifica in due categorie:

- requisiti oggettivi;

- requisiti soggettivi.

Il requisito oggettivo fondamentale è l’importo: il rimborso IVA può essere richiesto se e solo se l’importo del credito risultante dalla dichiarazione è pari o superiore ad euro 2.582,28.

Da euro 2.582,28 ad euro 30.000,00 la domanda per ottenere il rimborso è libera, ovvero non richiede vincoli.

Da 30.000,00 euro in su, invece, occorre l’apposizione del visto di conformità oltre che eventuali ulteriori garanzie (ci torneremo nel prosieguo dell’articolo).

Sempre la stessa norma prevede come requisiti soggettivi il soddisfacimento di almeno una delle seguenti condizioni:

- esercizio esclusivo o prevalente di attività che comportano l’effettuazione di operazioni soggette ad imposta con aliquote inferiori a quelle dell’imposta relativa agli acquisti e alle importazioni, computando a tal fine anche le operazioni effettuate a norma dell’articolo 17, quinto, sesto e settimo comma, nonché a norma dell’articolo 17-ter;

- effettuazioni di operazioni non imponibili di cui agli articoli 8, 8-bis e 9 per un ammontare superiore al 25 per cento dell’ammontare complessivo di tutte le operazioni effettuate;

- acquisto o importazione di beni ammortizzabili, nonché di beni e servizi per studi e ricerche, relativamente all’imposta considerata;

- effettuazione in via prevalentemente di operazioni non soggette all’imposta per effetto degli articoli da 7 a 7-septies del DPR 633/1972;

- situazioni previste dal terzo comma dell’articolo 17.

Al di fuori dei casi indicati, la richiesta di rimborso può essere validamente effettuata se dalle dichiarazioni dei due anni precedenti risultano eccedenze a favore del contribuente, nei limiti dell’ammontare del credito risultante dalla dichiarazione annuale e, comunque, per un importo non superiore alla minore delle eccedenze (art. 30, comma 4, DPR n. 633/1972).

Rimborso IVA 2024: limite importo, visto di conformità e garanzie

Come accennavamo sopra occorre prestare attenzione all’importo del credito IVA totale maturato in dichiarazione prima di pianificare la richiesta di rimborso IVA.

Gli attuali limiti di importo previsti sono i seguenti:

- da 0 a 2.582,28 euro non è ammessa la domanda di rimborso;

- da 2.582,28 a 30.000,00 euro la domanda di rimborso IVA è ammessa e non è necessario né il visto di conformità, né alcuna garanzia particolare;

- da 30.000,00 euro in su per fare domanda di rimborso IVA è necessaria l’apposizione del visto di conformità, oltre ad eventuali garanzie.

Le regole e le condizioni da rispettare per l’esonero o la prestazione della garanzia sul rimborso IVA sono statuite dall’articolo 38-bis del DPR 633/1972.

Il rimborso IVA per importi superiori ad euro 30.000: istruzioni, requisiti e garanzie

In particolare, i rimborsi di ammontare superiore a 30.000 euro sono eseguiti previa

presentazione della relativa dichiarazione o istanza da cui emerge il credito richiesto a rimborso recante il visto di conformità o la sottoscrizione alternativa di cui all’articolo 10, comma 7, primo e secondo periodo, del DL 78/2009.

Alla dichiarazione o istanza è allegata una dichiarazione sostitutiva di atto di notorietà, a norma dell’articolo 47 del DPR 445/2000, che attesti la sussistenza delle seguenti condizioni in relazione alle caratteristiche soggettive del contribuente:

a) il patrimonio netto non è diminuito, rispetto alle risultanze contabili dell’ultimo periodo d’imposta, di oltre il 40 per cento; la consistenza degli immobili non si è ridotta, rispetto alle risultanze contabili dell’ultimo periodo d’imposta, di oltre il 40 per cento per cessioni non effettuate nella normale gestione dell’attività esercitata; l’attività stessa non è cessata né si è ridotta per effetto di cessioni di aziende o rami di aziende compresi nelle suddette risultanze contabili;

b) non risultano cedute, se la richiesta di rimborso è presentata da società di capitali non quotate nei mercati regolamentati, nell’anno precedente la richiesta, azioni o quote della società stessa per un ammontare superiore al 50 per cento del capitale sociale;

c) sono stati eseguiti i versamenti dei contributi previdenziali e assicurativi.

Rimborso IVA 2024: i casi particolari nella prestazione della garanzia

Il comma 4 dell’articolo 38-bis del DPR 633/1972 prevede poi alcuni casi particolari:

“Sono eseguiti previa prestazione della garanzia di cui al comma 5 i rimborsi di ammontare superiore a 30.000 euro quando richiesti:

a) da soggetti passivi che esercitano un’attività d’impresa da meno di due anni diversi dalle imprese start-up innovative di cui all’articolo 25 del decreto-legge 18 ottobre 2012, n. 179, convertito, con modificazioni, dalla legge 17 dicembre 2012, n. 221;

b) da soggetti passivi ai quali, nei due anni antecedenti la richiesta di rimborso, sono stati notificati avvisi di accertamento o di rettifica da cui risulti, per ciascun anno, una differenza tra gli importi accertati e quelli dell’imposta dovuta o del credito dichiarato superiore:

1) al 10 per cento degli importi dichiarati se questi non superano 150.000 euro;

2) al 5 per cento degli importi dichiarati se questi superano 150.000 euro ma non superano 1.500.000 euro;

3) all’1 per cento degli importi dichiarati, o comunque a 150.000 euro, se gli importi dichiarati superano 1.500.000,00 euro;

c) da soggetti passivi che nelle ipotesi di cui al comma 3, presentano la dichiarazione o istanza da cui emerge il credito richiesto a rimborso priva del visto di conformità o della sottoscrizione alternativa, o non presentano la dichiarazione sostitutiva di atto di notorietà;

d) da soggetti passivi che richiedono il rimborso dell’eccedenza detraibile risultante all’atto della cessazione dell’attività”.

Rimborso IVA 2024: tempi di esecuzione e durata dell’eventuale garanzia

I tempi di rimborso del credito risultante dalla dichiarazione IVA sono spesso un’incognita…

Dal punto di vista formale, tuttavia, esiste una regola bene precisa, fissata dal comma 1 dell’articolo 38-bis del DPR 633/1972:

“I rimborsi IVA sono eseguiti, su richiesta fatta in sede di dichiarazione annuale, entro tre mesi dalla presentazione della dichiarazione.

Sulle somme rimborsate si applicano gli interessi in ragione del 2 per cento annuo, con decorrenza dal novantesimo giorno successivo a quello in cui è stata presentata la dichiarazione, non computando il periodo intercorrente tra la data di notifica della richiesta di documenti e la data della loro consegna, quando superi quindici giorni”.

Durata della garanzia prestata per il rimborso IVA

La garanzia sul rimborso del credito IVA è prestata per una durata pari a tre anni dall’esecuzione del rimborso, ovvero, se inferiore, al periodo mancante al termine di decadenza dell’accertamento, sotto forma di cauzione in titoli di Stato o garantiti dallo Stato, al valore di borsa, ovvero di fideiussione rilasciata da una banca o da una impresa commerciale che a giudizio dell’Amministrazione finanziaria offra adeguate garanzie di solvibilità ovvero di polizza fideiussoria rilasciata da un’impresa di assicurazione.

Casi particolari sono poi i seguenti:

- per le PMI – così come definite dal DM 18 aprile 2005 – dette garanzie possono essere prestate anche dai consorzi o cooperative di garanzia collettiva fidi di cui all’articolo 29 della legge 317/1991, iscritti nell’albo previsto dall’articolo 106 del decreto legislativo 385/1993;

- per i gruppi di società con patrimonio risultante dal bilancio consolidato superiore a 250 milioni di euro, la garanzia può essere prestata mediante la diretta assunzione da parte della società capogruppo o controllante di cui all’articolo 2359 del codice civile della obbligazione di integrale restituzione della somma da rimborsare, comprensiva dei relativi interessi, all’Amministrazione finanziaria, anche in caso di cessione della partecipazione nella società controllata o collegata. In ogni caso la società capogruppo o controllante deve comunicare in anticipo all’Amministrazione finanziaria l’intendimento di cedere la partecipazione nella società controllata o collegata.

Visto di conformità e garanzia alternativi

Nelle ipotesi previste dal comma 5 dell’articolo 38-bis – e spiegate nel paragrafo precedente – il visto di conformità non è necessario, ma viene considerata sufficiente la garanzia avente le caratteristiche sopra riportate.

Rimborso IVA trimestrale con il modello TR

Il rimborso IVA può essere annuale – ovvero richiesto in dichiarazione – ovvero trimestrale.

I contribuenti Iva che hanno realizzato nel trimestre un’eccedenza di imposta detraibile superiore a 2.582,28 euro e che intendono chiedere in tutto o in parte il rimborso di questa somma (o l’utilizzo in compensazione per pagare anche altri tributi, contributi e premi), devono presentare il modello TR.

Il credito IVA infrannuale può essere richiesto a rimborso (articolo 38-bis, secondo comma, DPR n. 633/1972):

- dai contribuenti che esercitano esclusivamente o prevalentemente attività che comportano operazioni soggette a imposta con aliquote inferiori a quelle dell’imposta relativa agli acquisti e alle importazioni;

- dai contribuenti che effettuano operazioni non imponibili (articoli 8, 8-bis e 9 del DPR n. 633/1972) per un ammontare superiore al 25% del totale complessivo di tutte le operazioni effettuate;

- dai contribuenti che hanno effettuato nel trimestre acquisti e importazioni di beni ammortizzabili per un ammontare superiore ai 2/3 del totale degli acquisti e delle importazioni imponibili;

- dai soggetti non residenti e senza stabile organizzazione nel territorio dello Stato, identificati direttamente (articolo 35-ter del DPR n. 633/1972) o che hanno nominato un rappresentante residente nel territorio dello Stato;

- dai soggetti che effettuano in un trimestre solare, nei confronti di soggetti passivi non stabiliti in Italia, operazioni attive per un importo superiore al 50% di tutte le operazioni effettuate, riferite alle seguenti attività:

- prestazioni di lavorazione relative a beni mobili materiali;

- prestazioni di trasporto di beni e relative prestazioni di intermediazione;

- prestazioni di servizi accessori ai trasporti di beni e relative prestazioni di intermediazione;

- prestazioni indicate nell’articolo 19, comma 3, lettera a-bis del DPR n. 633/1972 (articolo 8 della legge comunitaria 217/2011.

Se, in alternativa alla richiesta di rimborso, si chiede l’utilizzo in compensazione del credito Iva, occorre tener conto del fatto che, in linea generale, l’utilizzo in compensazione del credito infrannuale è consentito solo dopo la presentazione dell’istanza.

Il superamento, inoltre, del limite di 5.000 euro annui, riferito all’ammontare complessivo dei crediti trimestrali maturati nell’anno, comporta l’obbligo di utilizzare i predetti crediti a partire dal decimo giorno successivo a quello di presentazione dell’istanza di rimborso/compensazione.

Inoltre, i contribuenti che intendono utilizzare in compensazione modello F24 il credito per importi superiori a 5.000 euro annui (elevato a 50.000 euro per le start-up innovative) hanno l’obbligo di richiedere l’apposizione del visto di conformità di cui all’art. 35, comma 1, lett. a), del decreto legislativo 241/1997 o, in alternativa, la sottoscrizione da parte dell’organo di controllo sull’istanza da cui emerge il credito (art. 3, comma 2, del DL 50/2017, convertito, con modificazioni, dalla Legge 96/2017).

Per la compensazione devono essere utilizzati esclusivamente i servizi telematici dell’Agenzia delle Entrate (Fisconline o Entratel).

Come e quando chiedere il rimborso IVA trimestrale

Il modello deve essere presentato telematicamente entro l’ultimo giorno del mese successivo al trimestre di riferimento, direttamente dal contribuente o tramite intermediari abilitati ad Entratel.

Se il termine cade di sabato, domenica o in un giorno festivo, è prorogato al primo giorno feriale successivo.

Il modello IVA TR per i rimborsi trimestrali e le relative istruzioni, e la modulistica degli anni precedenti si possono trovare nell’apposita pagina istituzionale messa a disposizione dall’Agenzia delle Entrate.

Requisiti e modalità per i gruppi societari che devono richiedere il rimborso IVA

Con la risposta all’interpello numero 6 del 17 gennaio 2020, l’Agenzia delle Entrate ha chiarito quali sono i requisiti per prestare idonea garanzia nel caso di rimborso superiore a 30.000 euro per gruppi societari.

In questi casi, infatti, è necessario prestare idonea garanzia, e non tutte le società però possono farlo.

Essere la società controllante o la capogruppo e avere un patrimonio netto superiore a 250 milioni di euro, risultante dal bilancio, sono i requisiti fondamentali.

L’Agenzia delle Entrate, come già indicato nella circolare numero 32/E del 30 dicembre 2014, aveva anche sottolineato che si tratta di requisiti essenziali per poter applicare il comma 5 dell’articolo 38-bis del Decreto IVA.

In chiusura, tale documento di prassi ribadisce che è possibile prestare la garanzia tramite assunzione diretta dell’obbligazione, in ogni caso se la società è posta al vertice, ovvero preposta alla redazione del bilancio consolidato, e “sempre che il patrimonio netto del gruppo superi il limite stabilito dalla norma”.

La rinuncia all’istanza di rimborso IVA

In determinati casi il contribuente potrebbe addirittura “pentirsi” di aver chiesto il rimborso del credito IVA.

In questi casi è possibile la rinuncia, a patto però che la pratica del rimborso medesimo non sia stata eseguita.

Sul punto si segnala l’interessante interpello dell’Agenzia delle Entrate numero 217/2023, documento di prassi che evidenzia quanto segue:

- la revocabilità della richiesta di rimborso, con la rinuncia alla stessa;

- la modificabilità della richiesta formulata, nei limiti delle dichiarazioni annuali e nei casi in cui non si verifichino duplicazioni dal parallelo utilizzo delle somme come rimborso e in compensazione;

- la possibilità di apporre il visto di conformità, prima omesso.

Su quest’ultimo punto l’Agenzia delle Entrate chiarisce che non ci sono ostacoli normativi all’integrazione o rettifica del modello IVA TR entro il 30 aprile di ogni anno e in ogni caso entro la scadenza dell’invio della dichiarazione annuale.

Tale integrazione può essere effettuata per modificare elementi quali la richiesta di esonero dalla produzione della garanzia fideiussoria, a patto che l’eccedenza IVA non sia stata già rimborsata.

Dal punto di vista operativo il contribuente dovrà effettuare una comunicazione formale di rinuncia al rimborso del credito in questione.

Successivamente dovrà ottenere il diniego dell’Ufficio competente.

A questo punto il contribuente potrà inserire il credito in dichiarazione IVA, in particolare al rigo VL26.

In tale rigo deve essere indicato il credito chiesto a rimborso in anni precedenti, per il quale l’Ufficio competente abbia formalmente negato il diritto al rimborso ma abbia autorizzato il contribuente a utilizzare lo stesso in sede di liquidazione periodica o di dichiarazione annuale.