Una delle novità principali del Modello Redditi PF 2024 è l’introduzione della flat tax incrementale per l’anno d’imposta 2023, trattata nella sezione II del quadro LM, precisamente nei righi da LM12 a LM15. La flat tax incrementale, regolata dalla Legge 197/2022, è una tassa sostitutiva delle imposte sui redditi e delle relative addizionali.

Anche se la sezione per la determinazione dell’agevolazione è inserita nel quadro LM, i contribuenti minimi e forfetari sono esclusi dalla flat tax incrementale.

Funzionamento della Flat Tax incrementale

La flat tax incrementale si applica ai redditi conseguiti da persone fisiche che esercitano attività di impresa o lavoro autonomo in forma individuale, anche in forma di impresa familiare o coniugale non gestita in forma societaria (in entrambi i casi, limitatamente al titolare dell’impresa stessa)

La base imponibile è costituita dall’incremento di reddito nel 2023 rispetto al reddito più elevato conseguito nel triennio 2020-2022, aumentato del 5%.

I redditi da confrontare per determinare l’incremento del reddito sono quelli relativi alle sole attività d’impresa e di lavoro autonomo al netto delle perdite. La Circolare 18/E del 28 giugno 2023 dell’Agenzia delle Entrate chiarisce che non devono essere considerati ai fini della flat tax incrementale i redditi delle società di persone e di capitali attribuiti ai soci per trasparenza, e i redditi professionali conseguiti in forma associata.

Nel caso di impresa familiare o coniugale, i redditi da prendere in considerazione, ai soli fini della determinazione dell’incremento reddituale, sono quelli dell’intera impresa (ovvero considerando sia la quota del titolare che del collaboratore), anche se l’imposta sostitutiva, viene applicata con riferimento alla sola quota di reddito attribuita al titolare.

L’importo massimo dell’incremento agevolabile è di 40.000 euro, tassato al 15%, mentre gli importi eccedenti rientrano negli scaglioni IRPEF ordinari.

Non possono usufruire del regime i contribuenti che hanno iniziato l’attività nel 2023, non avendo una base “storica” su cui calcolare l’incremento reddituale, e chi non ha svolto l’attività per almeno un intero anno nel triennio 2020-2022.

Non possono, inoltre, applicare la Flat tax i soggetti che applicano nel 2023 il regime forfetario o il regime dei minimi, mentre possono usufruirne coloro che nel 2023 non sono più forfetari ma lo sono stati nel triennio precedente.

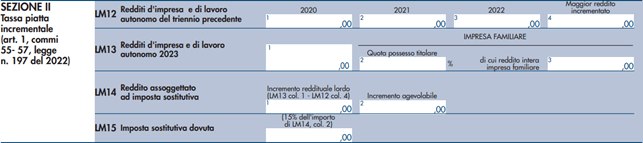

Sezione II del quadro LM del Modello Redditi PF 2024

La flat tax incrementale è dichiarata nella sezione II del quadro LM.

Il rigo LM12 richiede l’indicazione dei redditi d’impresa e di lavoro autonomo del triennio precedente, con l’importo maggiore aumentato del 5%.

Nel campo LM13 col. 1 devono essere riportati i redditi d’impresa e di lavoro autonomo conseguiti nel 2023. Le eventuali perdite non rilevano per il calcolo della flat tax (nel campo non possono quindi essere presenti valori negativi).

Nel caso di impresa familiare si dovrà indicare in LM13 col. 2 la quota percentuale dell’impresa di possesso del titolare mentre la colonna 3 del rigo deve essere compilata nel particolare caso in cui il contribuente eserciti sia attività prodotte individualmente sia redditi d’impresa familiare o coniugale riportandovi il reddito derivante dall’impresa familiare/coniugale (già indicato anche in colonna 1).

Il rigo LM14 col 1 calcola l’incremento reddituale lordo pari alla differenza, se positiva tra LM13 col. 1 e LM12 col. 4, mentre nella col. 2 del rigo LM14 viene riportato il reddito effettivamente agevolabile per il contribuente, pari, all’importo di LM14 col 1, per la percentuale di possesso dell’titolare se compilato il campo LM13 col. 2, nel limite massimo di 40.000.

Se questo importo è inferiore a 40.000 euro, è interamente agevolabile; altrimenti, solo 40.000 euro sono agevolabili.

Riflessi nel quadro RN e determinazione degli acconti

Se il contribuente decide di applicare la Flat tax incrementale, l’importo del reddito assoggettato a Flat Tax (indicato in LM14 col. 2) non vinee riportato nel quadro RN, campo RN1 col. 5, affinché non concorra alla tassazione ai fini IRPEF mentre verrà comunque indicato in RN1 “Reddito di riferimento per agevolazioni fiscali” in quanto per il riconoscimento della spettanza o per la determinazione di deduzioni, detrazioni o benefici di qualsiasi titolo, possesso di requisiti reddituali, occorre tener conto anche della quota di reddito assoggettata all’imposta sostitutiva.

Come previsto nella Circolare 18/E, nella determinazione degli acconti dovuti ai fini dell’IRPEF e delle relative addizionali per il periodo d’imposta 2024, si assume, quale imposta del periodo precedente, quella che si sarebbe determinata non applicando la normativa in esame.

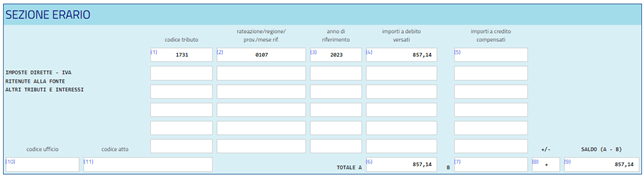

Codice tributo per il versamento

Il codice tributo con cui versare l’imposta è il 1731 istituito con Risoluzione n. 21/E del 18 aprile 2024. Mentre in una prima versione del tributo, per l’imposta non era prevista la rateazione, con risposta alla “Faq del 14 giugno 2024 – Versamenti flat tax incrementale” l’Agenzia delle entrate ha chiarito che al tributo è applicabile sia l’istituto della rateazione, sia la possibilità di differire il versamento entro il trentesimo giorno successivo ai termini previsti (applicando la maggiorazione dello 0,40 per cento), sia il differimento del versamento al 31 luglio 2024 (senza alcuna maggiorazione), per i soggetti ISA. Come indicato nella risposta infatti, “pur se la norma istitutiva della stessa non opera un rinvio espresso alle modalità e ai termini di versamento delle imposte sui redditi, detto rinvio è da ritenersi implicito, attese sia la natura intrinseca di imposta sui redditi della flat tax incrementale, sia la mancanza di una disciplina che ne regolamenti termini di versamento specifici”.

Ad esempio, nel caso i cui l’imposta da versare sia parti a 6.000 euro, nel caso in cui il contribuente decidesse di rateizzare l’importo in 7 rate, il modello F24 dovrà essere compilato come di seguito: